2023.01.04

令和5年10月からインボイス制度(適格請求書等保存方式)が始まります。ここではインボイス制度の仕組みや事業者が備えるべき事柄を示しながら、注意点を喚起します。

消費税の複数税率に対応するための新たな納税申告制度

そもそもインボイス制度(適格請求書等保存方式)とは何でしょうか。この制度の創設は令和元年10月の消費税増税に伴い消費税が複数税率となったことに端を発します。標準税率は一律10%に引き上げられ、食品や新聞などの税率を従来通りの8%に抑える軽減税率が導入されました。これにより、ビジネスによっては仕入れと販売でかかる税率に差が生じるケースが発生、商品ごとの税率や税額がわからないと正確な納付税額の計算ができなくなってしまったのです。インボイス制度は、この複数税率が採用されたことによる計算ミスや不正を防ぐために導入予定の新たな消費税の申告制度です。

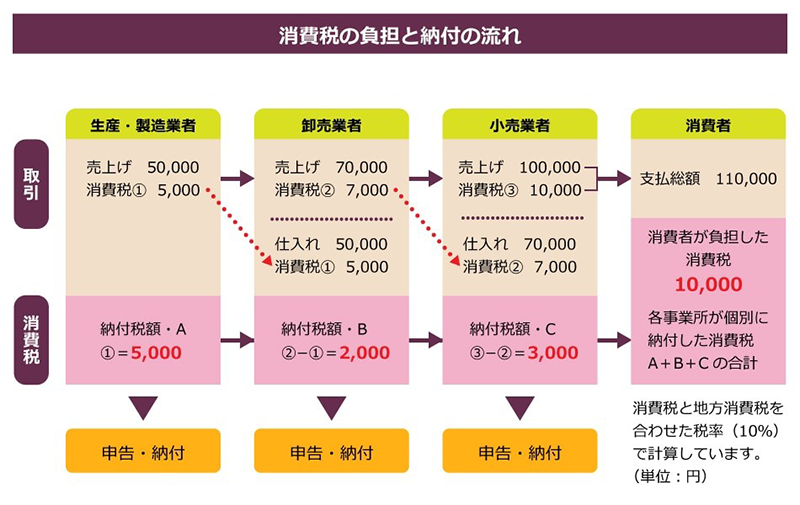

平成元年(1989年)4月に日本に初めて消費税が導入されて以来、売上高1,000万円以上の課税事業者は「請求書等保存方式」で消費税額の申告・納付を行ってきました。消費税は、消費者が最終的な支払いを負担しますが、消費税額を申告・納付するのは事業者です。

生産・製造業者、卸売業者、小売業者がこれにあたり、事業者はこれまでは請求書を交付・保存する形で、消費税額の申告・納付を行ってきました。この請求書が、令和5年10月から「インボイス(適格請求書)」に変更されます。

(※)出典:国税庁「適格請求書等保存方式の概要![]() 」

」

インボイスでは税率、税額の表記が必須に

なぜ請求書からインボイスへの変更が必要となったのでしょう。それは複数税率による税制の複雑化に対応しながら、税額の記録をより正確なものとして保存するためです。

2019年10月以前、消費税率は8%に統一されていたため、税額や税率の記載方法を厳密に指定する必要はなく、従来の請求書で十分に間に合いました。しかし、複数税率により、8%の軽減税率と10%の標準税率との取引を、わかりやすく分けた形でインボイスに正確に示す必要が生じたのです。

(※)国税庁「適格請求書等保存方式の概要![]() 」を参考に編集部にて作成

」を参考に編集部にて作成

また、インボイス制度導入の背景には従来の「請求書等保存方式」による益税の発生を是正する目的があると言われています。益税とは消費者が事業者に支払った消費税の一部が納税されず、事業者の利益になってしまうことを指します。

現在、売上高1000万円以下(あるいは設立1期目及び2期目の事業者)の免税事業者は消費税の納付が免除されています。しかし、現行の制度では課税事業者が申告する仕入税額控除のなかに、免税事業者に支払った「実際には納税されていない」消費税額が含まれてしまいます。このような課税事業者、免税事業者ともに消費税を納付しない「益税」が発生しているケースをインボイス制度で改善しようというわけです。

今回始まるインボイス制度は増税時から、一定の猶予を設けてから施行されます。その理由は複雑になる税制と同時に、新たな申告制度が導入されると、市場に混乱が生じるためです。令和5年10月までは事業者がインボイス制度への理解を深め、そのうえで正確に手続きできるようにするための、いわば準備期間となります。つまり、新しい制度は従来とはかなり異なる点があると考えておくべきでしょう。

課税事業者は仕入税額控除が受けられなくなる可能性も

準備期間が設定されたのには、もう1つ理由があります。インボイス制度への対応が疎かになると、事業者のビジネスに影響が生じる可能性があるからです。場合によっては大打撃につながる恐れもあります。これについては現在の課税事業者のみならず、免税事業者も対処が必要となる事態が予測されます。

まずは課税事業者について見てみましょう。この場合は、消費税に設定されている税額控除が問題となります。現行では納付税額については仕入れにかかった消費税分を控除することができます。つまり売上税額から仕入税額を差し引いた額を納めればよいのです。

しかし、これまでと異なるのは、インボイスを発行するためには課税事業者は税務署に登録を済ませ、「発行事業者の番号」を取得しなければならないことです。そこで問題となるのが売上1000万円以下の免税事業者です。免税事業者は登録をすませない限りインボイスを発行できません。だからといって旧来の請求書を発行しても、新制度下ではこれは認められません。

例えば仕入先が売上1000万円以下の個人事業主やフリーランスである場合には、彼らが発行した請求書では課税事業者は仕入税額控除が受けられなくなります。つまり免税事業者に支払った分の消費税控除を受けられず、その分も課税事業者の課税対象となってしまうのです。

それでは、免税事業者がインボイスを発行できるようにするためには、どうすればよいでしょう。こうした場合、課税事業者は取引先の免税事業者にインボイス発行事業者としての登録を依頼し、応じてもらう必要があります。一方の免税事業者にとっても取引先が免税事業者のみであれば問題はありませんが、取引先から登録を迫られれば、対応せざるを得ないでしょう。

免税事業者は課税事業者への転換を迫られる?

しかし、ここで、今度は免税事業者に問題が生じます。売上1000万円以下の事業者が発行事業者の番号を登録した場合、課税事業者への転換を迫られることになるからです。消費税の納税義務が生じれば、これまで免税されていた事業者には経営悪化や会計処理の煩雑化といった問題が発生する可能性があります。

一方、課税事業者からすれば、インボイスを発行できない免税事業者との取引は仕入税額控除が受けられないデメリットが生じるため、取引先を変える要因の一つになってしまうかもしれません。そのため、現在は免税事業者であっても、今からインボイス制度が自社に与える影響を考慮しておく必要があります。制度が開始されるまでの間に、自社の経営計画や取引先を精査し、状況にあった対応をして備えておくべきでしょう。

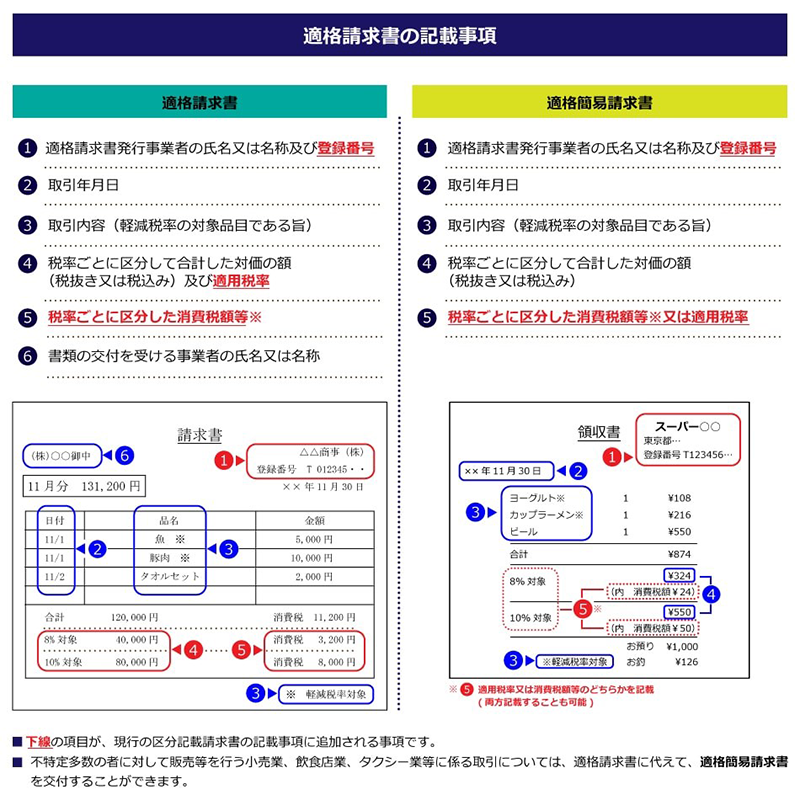

インボイスには「発行事業者の番号」のほかに「軽減税率の対象品目」と「税率ごとの合計金額」の明記が必要となります。これらを明記することで、事業者は複数税率に対応した正確に支払うべき消費税額を把握できます。反対に、この記入が満たされていなければインボイスとして認められません。発行事業者の番号については税務署に登録することで割り当てられるので、取得自体は難しくありません。

インボイス登録申請への準備と会計処理の見直しも必要に

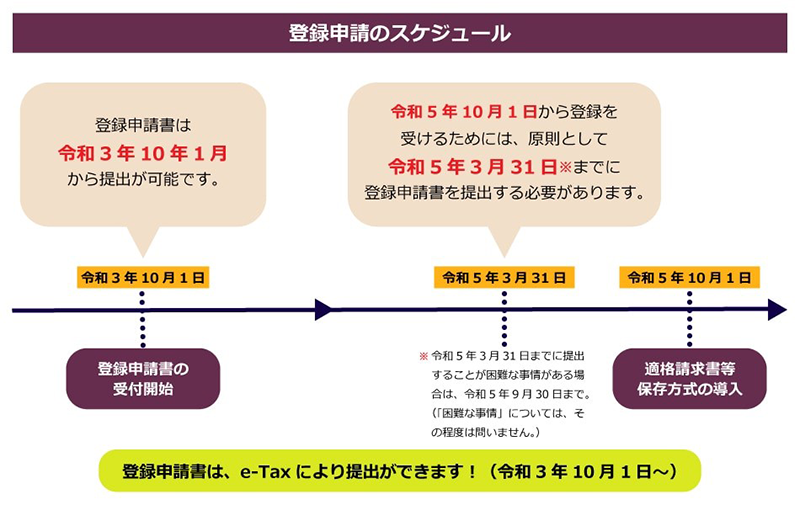

インボイス制度では、課税事業者のみならず免税事業者も対応に追われます。では制度開始までに、事業者は具体的に何をどのように進めていけばいいでしょう。適格請求書発行事業者の登録申請は令和3年10月1日から始まります。令和5年10月1日から登録を受ける場合は、令和5年3月31日までに登録申請書を提出する必要があります。登録申請書はe-Taxから提出することも可能です。

(※)国税庁「適格請求書等保存方式の概要![]() 」

」

インボイス制度の施行に際しては、さらに会計処理の見直しも必要です。すでにクラウド型の会計ソフトを使用していれば支障ありませんが、エクセルでの管理やパッケージ型会計ソフトの場合には、インボイス方式に対応できない可能性があります。

制度開始まで、まだ時間はありますが、新制度が始まってから慌てなくて済むよう、今から準備を進めておくのが賢明だといえるでしょう。

※本コラムは2021年に作成されたものです。インボイス制度に関する最新の情報は、国税庁のホームページをご確認ください。

関連する商品

dX電子請求書

紙の請求書をかんたんに電子化して発行、受領が可能!

毎月の請求書作成/印刷/封入/発送の作業をゼロに。

得意先に応じて電子送付、郵送、FAXの使い分けも可。

※1契約10IDまでご利用いただけます。

関連記事

2023.02.01

税理士に聞く「インボイス制度」 。個人事業主やフリーランスと取引の多い企業はどう備えるべきか

2023年10月から始まる「インボイス制度」。個人事業主やフリーランスへの影響に焦点が当てられがちな制度ですが、企業側も制度の正しい理解と早めの準備が必要です。制度開始に向けて備えておくべきポイントを専門家に聞きました。

2022.11.30

紙とデジタルが混在する帳票の作成・送付を、簡単に管理する方法がある

請求書などの帳票をデジタル化する企業が増えています。一方で、顧客が「紙の帳票」を求めるケースが少なくありません。「dX電子請求書」であれば、デジタル・アナログ両方の要望に答え、帳票関連業務の効率化とコスト削減が期待できます。